Налогоплательщики:

1. организации;

. индивидуальные предприниматели;

. лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации.

Отчетный период: календарный месяц

Налоговые ставки для различных товаров разные как по величине, так и по виду:

. на спирт, алкогольную продукцию, пиво, табачные изделия, бензин - твердые ставки за единицу измерения. Единицей измерения служат: 1 литр, 1 килограмм, 1 тонна, 1штука, 1000 штук; 1 лошадиную силу.

. на ювелирные изделия - процентные ставки по отношению к их стоимости(включающую сумму акциза).

В настоящее время установлены следующие налоговые ставки акцизных сборов, единые на всей территории РФ (см. Приложение №7).

Объект налогообложения акцизами считаются:

. для товаров, на которые установлены адвалорные ставки - стоимость подакцизных товаров, исходя из отпускных или рыночных цен без учета акцизов;

. для товаров на которые установлены твердые(специфические) ставки - объем реализованных подакцизных товаров в натуральном выражении;

. для товаров, ввозимых на таможенную территорию РФ - таможенная стоимость, увеличенная на сумму таможенных пошлин и таможенных сборов или объем ввозимых товаров в натуральном выражении.

Источниками платежа служит выручка от реализации продукции. Начисление акцизов осуществляется в бухгалтерском учете с помощью проводок:

Д 20, 41, 43, 62 - К 68

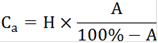

Если установлены проценты ставки, то сумма акциза определяется по следующей формуле:

где:  - сумма акциза;

- сумма акциза;

Н - отпускная цена без акциза, которая включает в себя себестоимость и планируемую прибыль

А - ставка акциза в %

Общая формула подакцизной продукции (без учета налога с продаж) будет выглядеть следующем образом:

где: Ц - цена

С - себестоимость

П - планируемая прибыль

Для табачной продукции и алкогольной продукции с содержанием этилового спирта более 9% объема существуют специальные марки акцизного сбор, которые наклеиваются на данную продукцию. Марки приобретаются предприятием-изготовителем в налоговом органе и являются соответствующим авансовым взносом акцизного сбора. Предприятие обязаны вести раздельный учет подакцизной маркированной и немаркированной продукции.

После определения суммы налога производится начисление и перечисление налога в бюджет:

. Начислен акциза по соответствующим операциям:

Д 20, 41, 43 (…) - К 68/акцизы

. Перечислены акцизы в бюджет:

Д 68/акцизы - К 51