Количественный подход к анализу проектных рисков базируется на информации, полученной в ходе качественного анализа, и предполагает численное определение отдельных рисков и риска проекта (решения) в целом. На данном этапе определяются численные значения вероятности наступления рисковых событий и их последствий, осуществляется количественная оценка степени (уровня) риска, определяется допустимый в данной конкретной обстановке уровень риска.

Весь массив аналитических методов можно разделить на две подгруппы в зависимости от привлечения вероятностных распределений:

методы без учета распределений вероятностей;

методы с учетом распределении вероятностей.

В расчетах эффективности рекомендуется учитывать неопределенность, т.е. неполноту и неточность информации об условиях реализации проекта, и риск, т.е. возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. Показатели эффективности проекта, исчисленные с учетом факторов риска и неопределенности, называются ожидаемыми.

При этом сценарий реализации проекта, для которого были выполнены расчеты эффективности (т.е. сочетание условий, к которому относятся эти расчеты), рассматривается как основной (базисный), все остальные возможные сценарии - как вызывающие тс или иные позитивные или негативные отклонения от отвечающих базисному сценарию (проектных» значений показателей эффективности. Наличие или отсутствие риска, связанное с осуществлением того или иного сценария, определяется каждым участником по величине и знаку соответствующих отклонений. Риск, связанный с возникновением тех или иных условий реализации проекта, зависит от того, с точки зрения, чьих интересов он оценивается.

Рассмотрим 3 сценария:

Базисный (С кредитом)

Пессимистический (объём требуемых инвестиций возрастает на 10%, поступлений от продаж падают на 5%, эксплуатационные расходы остаются прежними по сравнению с аналогичными месяцами реалистичного)

Оптимистический (по отношению к базовому объём инвестиций не изменяется, поступления от продаж вырастают на 5%, эксплуатационные расходы снижаются на 2%).

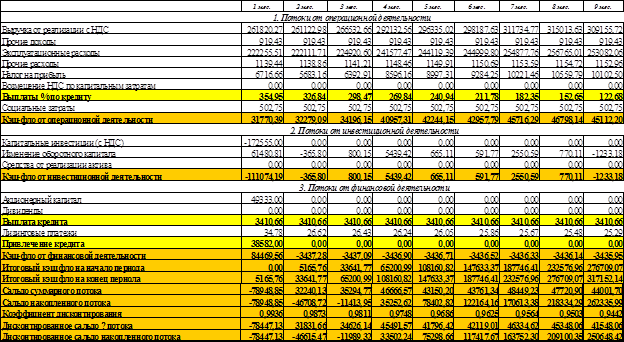

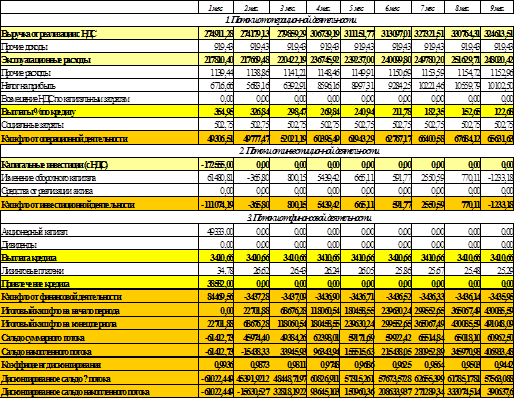

Базовый вариант

Таблица 26

Таблица 27 - Кэщ-фло для акционеров ОАО «РЖД»

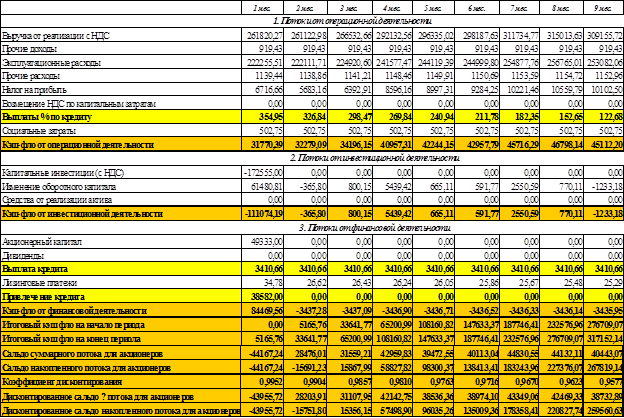

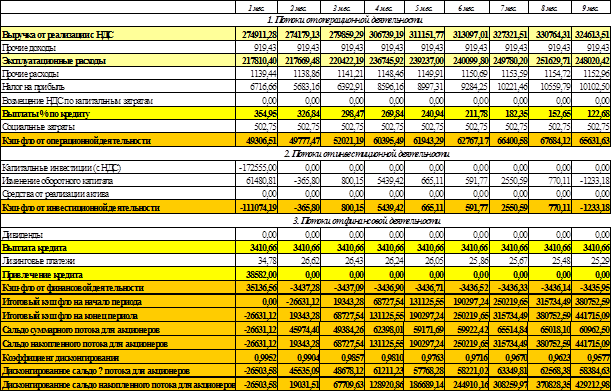

Пессимистический

Таблица 28 - Кэщ-фло для ДЗО

Таблица 29 - Кэщ-фло для акционеров ОАО «РЖД»

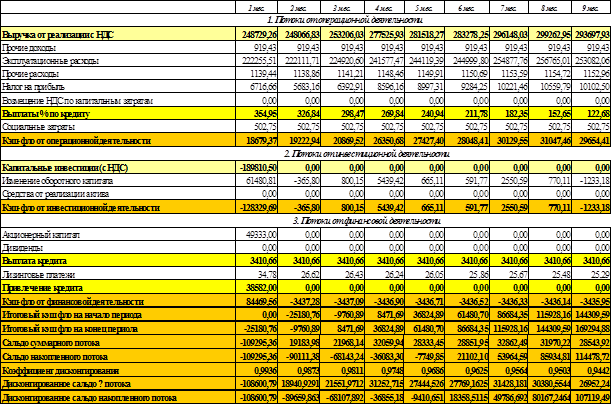

Оптимистический

Таблица 30 - Кэщ-фло для ДЗО

Таблица 31 - Кэщ-фло для акционеров ОАО «РЖД»

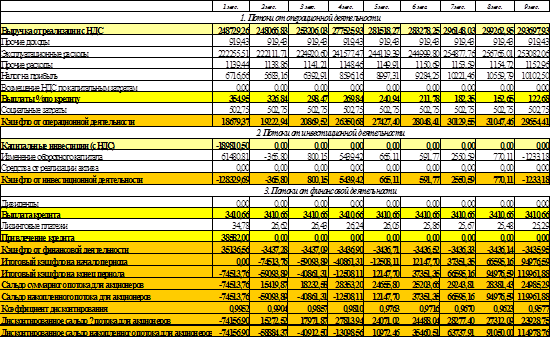

Для ОАО РЖД получили:= 246288, 26 тыс.руб.= 76726, 23 тыс. руб.= 450438, 12 тыс. руб.

Для.ДЗО получили:= 247350, 72 тыс. руб.= 79270, 13 тыс. руб.= 411463, 59 тыс. руб.

Понятие вероятностной неопределённости используется в расчетах эффективности, когда «степень возможности» рассматриваемых сценариев или отдельных параметров проекта характеризуется их вероятностями, а точнее (поскольку речь может идти о непрерывно меняющихся параметрах) - вероятностными распределениями. В обоих вариантах проекта вероятности развития сценариев; р1= 0.4; р2= 0,3; p3=0,3.

Величина ожидаемого эффекта определяется по формуле:

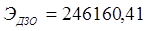

тыс. руб.

тыс. руб.

Перейти на страницу:

1 2 3