Цель камеральной проверки - проверка правильности заполнения налоговых форм, соответствия данных налоговых деклараций регистрам бухгалтерского учета. То есть камеральная проверка состоит в выявлении ошибок, допущенных при заполнении налоговых деклараций, противоречий между сведениями, содержащимися в представленных документах, а потому эта проверка является счетной проверкой представленных документов, которая должна проводиться адекватными методами и не подменять собой выездную проверку.

Если камеральной проверкой налоговых деклараций и документов не выявлено противоречий, правовых оснований для истребования документов, исходя из понятия и сущности камеральной проверки, и замены тем самым одной формы контроля другой не имеется. И делается отметка налогового инспектора о проведении камеральной проверки. Акт в этом случае не составляется.

Список подписывается инспектором отдела камеральных проверок, проводившим проверку, и на нем указывается дата проведения камеральной проверки. Затем данный список визирует начальник отдела камеральных налоговых проверок.

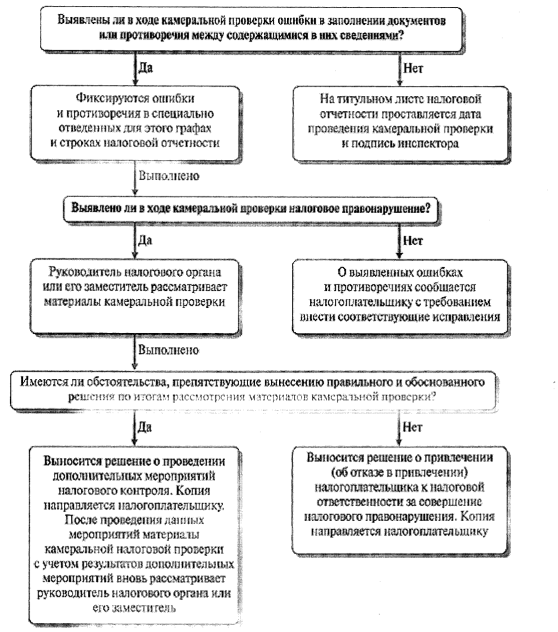

Если проверкой выявлены ошибки в заполнении документов или противоречия между сведениями, содержащимися в представленных документах, то об этом сообщается налогоплательщику с требованием внести необходимые исправления в установленный срок. Тогда проводиться следующий порядок действий. (Схема №2)

Схема № 2 «Порядок действий налогового инспектора при выявлении ошибок или нарушений, допущенных при заполнении налоговой декларации»

Если этих действий нарушения доказаны - можно составить акт, оформить решения и требования.

Если нарушения выявлены не позднее трех дней, следует сообщить о них налогоплательщику с требованием внести исправления.

Если в ходе камеральной проверки выявлены обстоятельства, свидетельствующие о совершении налогового правонарушения, либо установлено, что сумма налога к уменьшению или доплате рассчитана налогоплательщиком неверно, сотрудник налоговой инспекции, проводивший проверку, составляет докладную записку на имя руководителя налоговой инспекции.

В докладной записке излагаются установленные в ходе камеральной проверки доказательства, свидетельствующие о совершении налогового правонарушения и связанные с ними обстоятельства, фиксируется отсутствие обстоятельств, исключающих привлечение налогоплательщика к ответственности за совершение налогового правонарушения. Докладная записка должна содержать перечень всех показателей налоговой декларации, при исчислении которых налогоплательщиком были допущены нарушения, а также исправления, внесенные работником налогового органа в результате проверки.

В заключительной части докладной записки формулируется предложение о принятии руководителем инспекции одного из следующих решений:

· о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения:

· об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения;

· о проведении дополнительных мероприятий налогового контроля.

В докладной записке, содержащей предложения о проведении дополнительных мероприятий налогового контроля, также должно быть указано, какие мероприятия налогового контроля уже были проведены, чем вызвана необходимость проведения дополнительных мероприятий налогового контроля и каких именно, предполагаемая сумма налога к доначислению либо уменьшению.

НК РФ не обязывает налоговые органы составлять акты камеральных проверок, но и не запрещает этого. Очевидно, что в тех случаях, когда проведенная камеральная проверка сопоставима по своему объему, сложности, количеству использованных первичных документов и собранных доказательств с выездной проверкой, описать ее результаты в нескольких строках, отведенных для этого в бланке налоговой декларации, не представляется возможным. Поэтому составление отдельного документа, в котором отражались бы ход, аргументация и выводы по такой проверке, представляется вполне обоснованным.

Перейти на страницу:

1 2 3