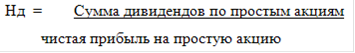

Норма выплаты дивидендов (Нд) определяется следующим образом:

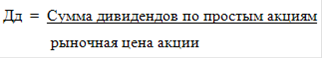

Доходность дивидендов (Дд) рассчитывается по формуле

Доходность операций с ценными бумагами является относительной величиной. Это означает, что полученный процент или дивиденд сопоставляется с гарантированным, или альтернативным, доходом. В качестве гарантированного процента могут приниматься ставка рефинансирования Банка России, средний процент, выплачиваемый банками по вкладам, и др.

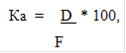

Доходность акции определяется показателем, получившим название курс акции (Ка), по следующей формуле:

где D - размер дивиденда;

F - средняя учетная ставка.

Контроль за изменением оценочных финансовых показателей обеспечивает возможность использование полученных результатов в процессе планирования и прогнозирования. Оптимальный набор анализируемых показателей позволяет также выявить существующие зависимости и устанавливать закономерности, учет которых, несомненно способствует эффективному управлению финансовыми потоками предприятий.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия реализуются на следующие группы.

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим способом:

А1=Денежные средства + Краткосрочные финансовые вложения или стр. 250 + стр. 260.

А2. Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидается в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженность или стр. 240.

А3. Медленно реализуемые активы включает в себя запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидается более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А3 = Затраты + Долгосрочная дебиторская задолженность + НДС + Прочие оборотные активы. или стр. 210 + стр. 220 + стр. 230 + стр. 270

А4. Труднореализуемые активы - внеоборотные активы.

А4 = Внеоборотные активы или стр. 190.

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства - к ним относятся кредиторская задолженность.

П1 = Кредиторская задолженность или стр. 620.

П2. Краткосрочные пассивы - это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П2 = Краткосрочные заемные средства + Задолженность участникам по выплате доходов + Прочие краткосрочные обязательства

Или стр. 610 + стр. 630 +стр. 660.

П3. Долгосрочные пассивы - долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П3 = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей. или стр. 590 +стр. 640 + стр. 650.

П4. Постоянные пассивы или устойчивые - это "Капитал и резервы" или стр.490.

Анализ ликвидности баланса сводится к проверке того, покрывается ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

2. Анализ финансово-хозяйственной деятельности ЗАО "Межрегион-сервис" кафе "3 Апельсина"